Come diventare miliardari

In questo articolo analizzeremo come i più grandi miliardari globali (utilizzando le seguenti strategie finanziarie) sono riusciti a raggiungere questo invidiabile traguardo. Abbiamo volutamente specificato “miliardari” (considerando la valuta di riferimento globale, cioè il dollaro) perchè come raggiungere cifre milionarie è risaputo: se si gestisce un’attività artigianale o una piccola azienda, se si diventa famosi nello sport, nel cinema, nella musica, nello spettacolo, in internet, ecc, oppure se si raggiungono figure apicali come dipendente in azienda, o si ottiene una vincita, raggiungere cifre milionarie è possibile.

Le attività menzionate sopra però non consentono di raggiungere cifre miliardarie se non si utilizza il capitale e i mercati finanziari (anche i capitali ottenuti in eredità per raggiungere queste cifre hanno dovuto seguire il metodo che stiamo andando a spiegare).

Persone come Warren Buffett, Bill Gates, Jeff Bezos, Steve Jobs, Mark Zuckerberg, Carlos Slim, Bernard Arnault, Vincent Bolloré, ecc non avrebbero un patrimonio di miliardi di dollari se (oltre alle idee rivoluzionarie di alcuni) non avessero sfruttato la potenzialità del mercato dei capitali.

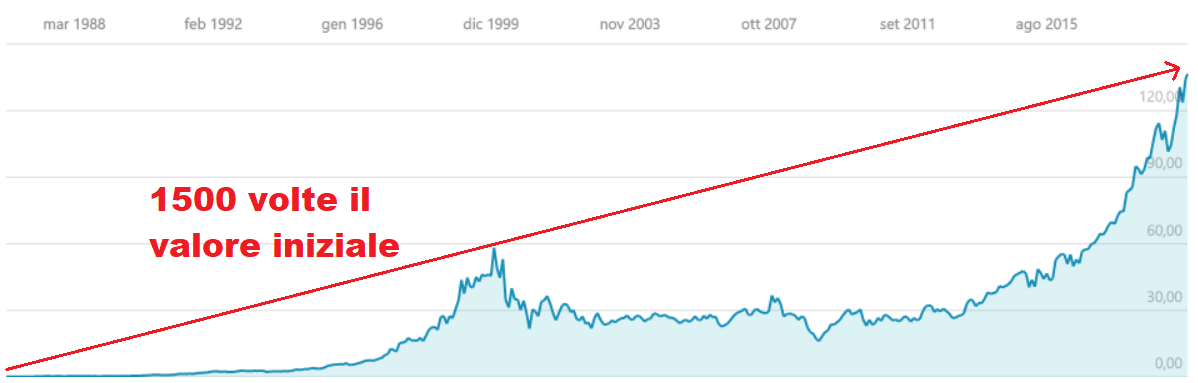

Microsoft

L’azienda creata da Bill Gates è stata quotata sul mercato nel 1986 e chi avesse investito dal primo giorno sul titolo avrebbe sborsato all’epoca 9 centesimi di dollaro per azione (per gli esperti il prezzo è riparametrato in base alle scissioni azionarie future).

Ad oggi il titolo supera i 130 $ ad azione e questo ha consentito un guadagno di circa 1500 volte il valore iniziale (cioè del 150 mila % circa) a chi avesse mantenuto il titolo finora, nonostante le varie crisi che si sono susseguite nei decenni:

- investendo 1000 $ nel 1986 –> valore attuale dell’investimento 1,5 milioni di $

- investendo 10 mila $ nel 1986 –> valore attuale dell’investimento 15 milioni di $

- investendo 100 mila $ nel 1986 –> valore attuale dell’investimento 150 milioni di $

- investendo 1 milione di $ nel 1986 –> valore attuale dell’investimento 1,5 miliardi di $

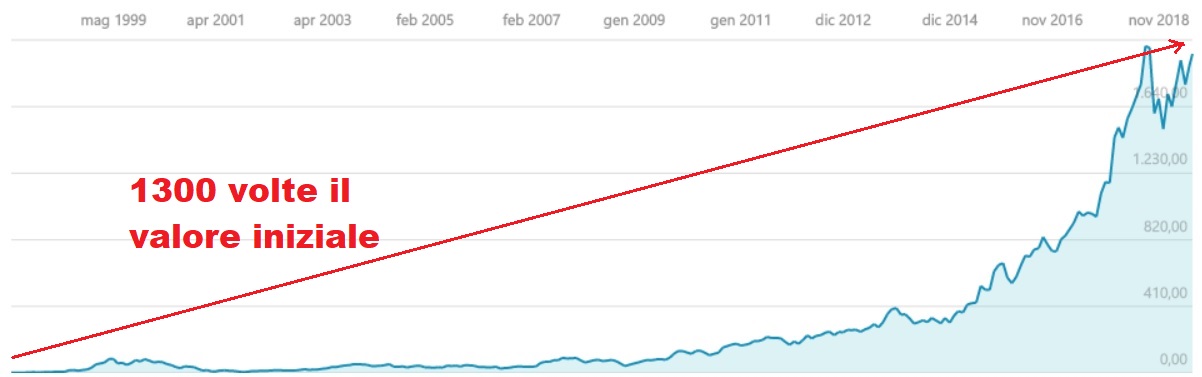

Amazon

L’azienda creata da Jeff Bezos è stata quotata sul mercato nel 1997 e nei primi giorni di quotazione il titolo è sceso ad un valore medio intono a 1,5 $ per azione.

Ad oggi il titolo è intorno ai 2000 $ ad azione e questo ha consentito un guadagno di circa 1300 volte il valore iniziale (cioè del 130 mila % circa) a chi avesse mantenuto il titolo finora, nonostante le varie crisi che si sono susseguite nei decenni:

- investendo 1000 $ nel 1997 –> valore attuale dell’investimento 1,3 milioni di $

- investendo 10 mila $ nel 1997 –> valore attuale dell’investimento 13 milioni di $

- investendo 100 mila $ nel 1997 –> valore attuale dell’investimento 130 milioni di $

- investendo 1 milione di $ nel 1997 –> valore attuale dell’investimento 1,3 miliardi di $

Berkshire Hathaway

E’ la società di investimenti di Warren Buffett da più di 50 anni, nel 1965 Buffett raggiunse la maggioranza azionaria e ne assunse il controllo con un prezzo medio di acquisto di 15 $ ad azione. Negli anni ha trasformato il gruppo che è diventato un colosso di partecipazioni societarie e oggi un’azione vale oltre 300 mila $ e questo ha consentito un guadagno di circa 20 mila volte il valore iniziale (cioè di 2 milioni % circa) e questo ha reso Warren Buffett l’investitore più famoso del mondo (vedi la storia).

- con 1000 $ nel 1965 –> valore attuale dell’investimento 20 milioni di $

- con 10 mila $ nel 1965 –> valore attuale dell’investimento 200 milioni di $

- con 100 mila $ nel 1965 –> valore attuale dell’investimento 2 miliardi di $

- con 1 milione di $ nel 1965 –> valore attuale dell’investimento 20 miliardi di $

Qual è la strategia di investimento?

Gli esempi potrebbero continuare con titoli che hanno avuto rendimenti simili come Apple, Google, ecc ma qual è il segreto di questa strategia di investimento? Semplicemente l’acquisto e il mantenimento (strategia buy & hold) dei titoli di aziende solide con business in aumento costante nel corso del tempo perchè questo consente di sfruttare il rendimento composto delle azioni.

Cos’è il rendimento composto

Prendiamo in considerazione il titolo di un’ipotetica azienda X in forte espansione che riesce a raddoppiare il proprio valore ogni anno (ipotesi irrealistica ma ci consente di semplificare i calcoli e capire il concetto) e guardiamo la tabella sottostante:

Possiamo vedere che da un anno all’altro il rendimento è sempre del 100%, tuttavia per chi ha investito nell’anno zero e mantiene l’investimento (buy & hold), l’incremento di valore negli anni successivi non riguarda solo il capitale iniziale ma anche in guadagni precedentemente effettuati proseguono il loro incremento, cioè si tratta di un guadagno sui guadagni precedentemente effettuati in modo esponenziale e questo è il RENDIMENTO COMPOSTO.

Matematica e azionario: guadagni infiniti e perdite limitate

I titoli azionari (tralasciando la leva finanziaria e i derivati) hanno un grande vantaggio:

- le perdite sono limitate all’investimento effettuato, se si investono x euro in un titolo non è possibile perdere più di tale importo e quindi la perdita è limitata al 100% dell’importo investito

- i guadagni ipotetici sono infiniti, se si investono x euro in un titolo non c’è un limite massimo di guadagno perchè un’azienda può continuare a crescere illimitatamente con guadagni esponenziali (come evidenziato dai casi precedenti)

Questo legame perdita limitata / guadagno illimitato è proprio il punto fondamentale dell’investimento azionario che rende però necessari questi approfondimenti:

- la perdita è si limitata ma è sempre il 100% del capitale investito quindi utilizzare tutto il patrimonio per un singolo titolo è totalmente insensato perchè in caso di fallimento o andamento negativo dell’azienda si perderebbero tutti i risparmi. Riteniamo che l’esposizione al singolo titolo non debba mai superare il 10% di tutto il patrimonio (già il 10% è un’esposizione elevata che consigliamo solo in singoli casi di forte interesse), se si supera questa soglia bisogna essere consapevoli della ingente perdita sul patrimonio a cui si può incorrere (come ovviamente anche dei possibili guadagni più elevati).

- in precedenza abbiamo visto il rendimento composto che consente di ottenere ulteriori guadagni dai guadagni precedenti in modo esponenziale, questo può essere analizzato anche in caso di ribasso dei titoli:

- se investo 100 euro in un titolo e perdessi il 90%, il mio capitale scenderebbe a 10 euro (cioè in valore assoluto subirei una perdita di 90 euro)

- se da 10 euro perdessi un ulteriore 90% il mio capitale rimanente sarebbe di 1 euro (che in valore assoluto equivale a una perdita di 9 euro, nettamente inferiore alla perdita di 90 euro precedente)

- ricapitolando: in caso di ribasso, le perdite percentuali future impattano sull’investimento iniziale in misura nettamente minore rispetto a quelle precedenti perchè il capitale rimanente è minore, essendo già decurtato dalle perdite subite in precedenza (a differenza del rendimento composto nel caso dei guadagni che cresce esponenzialmente)

- torniamo al primo punto: dopo la perdita del 90% con capitale che passa da 100 euro a 10; in caso di recupero del 100% il capitale passerebbe da 10 euro a 20 (il doppio di 10 è 20 e non 100, quindi sarebbe ancora fortemente in perdita). Matematicamente quindi un guadagno del 90% non può recuperare una perdita del 90% (per recuperare una perdita del 90% è necessario un recupero del 900%).

- come abbiamo visto in precedenza i titoli non hanno limiti a rialzo ma recuperare una perdita del 90% con un rialzo del 900% è molto complicato (soprattutto se un titolo perde valore in un mercato a rialzo perchè questo evidenzia problemi aziendali o speculazione e un recupero in questa situazione è quasi impossibile). Sicuramente investire dopo un ribasso generalizzato sul mercato (selezionando le aziende migliori) è un’ottima strategia che però è differente rispetto ad effettuare continui acquisti sul singolo titolo che continua a perdere valore perchè in questo caso si rischia di perdere sia il capitale iniziale, sia tutti gli investimenti successivi sul titolo stesso.

APPROFONDIMENTI FONDAMENTALI

Diversificazione

Per ottenere i rendimenti evidenziati sopra è necessario selezionare aziende molto piccole (a livello di start up) ed individuare la nuova Microsoft del futuro o simili.

Da sottolineare che in fase di start up è molto più probabile selezionare un’azienda con elevate possibilità di fallimento (e relativa perdita totale del capitale investito) rispetto alla probabilità di trovare il nuovo futuro colosso.

Per il calcolo della probabilità quindi è necessario diversificare il più possibile il capitale iniziale in più società (evitando di investire tutto sul singolo titolo per quanto detto in precedenza); infatti più si divide il capitale in titoli differenti, più diventa probabile l’investimento in titoli con ottime performance future, i cui guadagni esponenziali consentiranno anche di coprire agevolmente le eventuali perdite dovute a titoli fallimentari.

Per chiarire: chi avesse investito all’epoca 1000 $ sia in Microsoft che in altre società differenti (non sapendo a priori quale sarebbe stata la società migliore), anche in caso di fallimento di tutte le altre società con perdita totale del capitale iniziale, i guadagni di Microsoft (che ad oggi ricordiamo essere 1,5 milioni di $ partendo dai 1000 $ dell’epoca) sarebbero serviti sia per coprire le varie perdite, mantenendo un capitale elevatissimo. Viceversa chi avesse investito tutto il capitale in un singolo titolo avrebbe perso tutto il capitale (a meno di non aver selezionato casualmente Microsoft, ma questo non sarebbe un investimento ragionato ma una scommessa).

Quindi per questo tipo di strategia (e in generale in ogni scelta finanziaria seria) è fondamentale la forte differenziazione del capitale in più società, altrimenti si corre solo il rischio di perdita totale del denaro.

Per diminuire il rischio

Se si vuole sfruttare il rendimento composto nel lungo periodo in modo quasi certo (senza però poter ottenere i ritorni visti in precedenza), è sufficiente investire negli indici di borsa dei più grandi mercati mondiali (tramite etf o fondi, vedi approfondimento) che nel lungo periodo hanno ritorni ampiamente positivi (ovviamente preferendo come timing di ingresso un periodo storico in cui i mercati hanno subìto una flessione in modo da acquistare a prezzi scontati).

Come esempio possiamo considerare l’indice S&P 500 che è l’insieme delle 500 aziende più importanti degli stati uniti (e quindi del mondo) che dal 1970 è cresciuto del 3000% nonostante alcuni periodi di forte recessione dove è arrivato a perdere anche il 50% dai massimi precedenti (i periodi migliori per iniziare l’investimento). Investire in un indice è differente (più sicuro) rispetto al singolo titolo perchè la singola azienda può fallire annullando tutto il nostro investimento (ovviamente però può anche ottenere ritorni miliardari come visto in precedenza); mentre un indice che contiene le più grosse aziende globali non può fallire e nel lungo periodo incrementa mediamente il suo valore in modo quasi costante (nonostante la forte volatilità e le perdite che possono anche toccare il 50% nel breve periodo).

- con 1000 $ nel 1970 –> valore attuale dell’investimento 30 mila $

- con 10 mila $ nel 1970 –> valore attuale dell’investimento 300 mila di $

- con 100 mila $ nel 1970 –> valore attuale dell’investimento 3 milioni di $

- con 1 milione di $ nel 1970 –> valore attuale dell’investimento 30 milioni di $

Anche accorciando il periodo di riferimento ed investendo nel momento sbagliato e cioè prima della crisi del 2008 (cioè sui massimi di periodo subendo tutta la crisi successiva) il capitale sarebbe raddoppiato (vedi sotto):

Oppure investendo dopo la crisi del 2008 (cioè sui minimi post crisi ed ottenendo i benefici del recupero) il capitale sarebbe cresciuto 4 volte in 10 anni (vedi sotto):

Ovviamente i benefici di un investimento post crisi rispetto ad un investimento pre crisi sono innegabili (infatti i guadagni di un investimento pre crisi sarebbero “solo” del 100% a fronte di un guadagno del 400% per investimenti post crisi), tuttavia evidenzia che anche chi avesse investito prima del 2008 avrebbe ottenuto ottimi risultati nel lungo periodo.

Ma allora chi perde sui mercati?

Chi perde denaro sui mercati sono gli “investitori” che vogliono tutto e subito o che non diversificano lasciando tutto il patrimonio su un singolo investimento, anche lasciare tutto il denaro sul conto corrente non è diversificato e rischioso (vedi approfondimento).

Queste scelte errate vengono fatte perchè spinti da decisioni irrazionali del momento, infatti chi avesse investito sulla scia dei rialzi del 2007 vendendo immediatamente dopo il crollo senza avere la pazienza di aspettare il recupero successivo, avrebbe ottenuto una perdita secca del 50% del capitale.

NB Il concetto di mercati sempre a rialzo nel lungo periodo riguarda solo gli indici globali più importanti o portafogli creati in modo bilanciato, il ragionamento non è valido per il singolo titolo perchè la singola azienda (come detto più volte) può fallire azzerando totalmente l’investimento iniziale e questo deve essere chiaro per chi vuole investire, in modo da essere consapevole che la diversificazione è fondamentale.

Quanto impatta l’inflazione

Negli esempi precedenti (per semplicità) abbiamo completamente tralasciato l’inflazione.

La perdita di potere d’acquisto della moneta nel corso degli anni deve essere presa in considerazione, 1000 $ di oggi hanno un potere d’acquisto molto minore rispetto a 1000 $ del 1986 (quando per esempio il nostro lungimirante investitore si accingeva ad acquistare titoli Microsoft) e questo deve essere tenuto in considerazione per arrivare ad un risultato di guadagno reale.

Da questo sito (clicca) è possibile ricavare l’inflazione composta di ogni area valutaria tra due date differenti e possiamo vedere che l’inflazione composta degli stati uniti dal 1986 ad oggi è stata del 135% (in pratica per acquistare la medesima quantità di beni e servizi che nel 1986 costavano 1000 $, ad oggi sarebbero necessari 2350 $); quindi investendo 1000 $ e gli interessi maturati dal 1986 ad oggi in depositi a rischio zero con tutela dell’inflazione si sarebbe ottenuto un guadagno del 135% con un capitale finale di 2350 $ circa. Questo è un risultato nettamente minore (trascurabile) rispetto al ritorno del capitale di rischio del titolo Microsoft (analogamente per tutti gli altri titoli evidenziati in precedenza).

Attenzione al cambio valutario

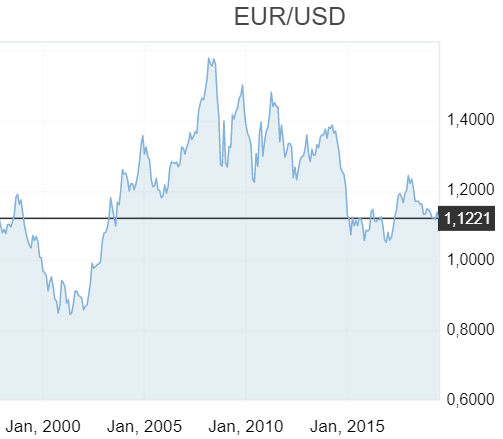

Per quanto riguarda i cambi valutari il problema non sussiste finché si investe in titoli della propria area valutaria, ma per un investitore della zona euro che investe in dollari e viceversa la questione è rilevante (ragionamento analogo per ogni zona valutaria).

Analizzando il grafico dell’andamento del cambio euro / dollaro (pur con variazioni che raggiungono anche il 100% tra minimi e massimi storici) si evince che esso fluttua storicamente intorno ad un valore medio di 1,2 $ per ogni euro, questo significa che non c’è una valuta che si apprezza o che perde valore in modo costante rispetto all’altra, quindi nel lungo periodo (e se il cambio dovesse mantenere questa tipologia di andamento) l’impatto può essere visto come “trascurabile”.

Il grafico EUR/USD va letto in questo modo: quanti dollari ottengo per 1 euro in quella data

Nonostante la fluttuazione storica intorno ad un valore medio, il valore del cambio è però fondamentale nel momento di investimento e disinvestimento; per un europeo che investe in titoli americani è fondamentale quanto segue:

- cambio EUR/USD momento acquisto > cambio EUR/USD momento vendita

Seguendo la regola indicata, l’investitore sarebbe certo di ottenere tutto il guadagno dell’investimento, a cui va aggiunto il guadagno dovuto alla variazione favorevole del cambio (che è un ulteriore guadagno che si aggiunge a quello del titolo);

viceversa se EUR/USD acquisto < EUR/USD vendita, la variazione sfavorevole del cambio impatterebbe negativamente sull’investimento (cioè ai guadagni del titolo andrebbe decurtata la perdita dovuta a una variazione sfavorevole del cambio).

Bisogna porre molta attenzione al grafico che si utilizza perchè nel caso del grafico opposto USD/EUR il ragionamento è capovolto e sarebbe: quanti euro ottengo per 1 dollaro in quella data e quindi l’investitore europeo in titoli americani che segue questo grafico deve ribaltare il concetto:

- cambio USD/EUR momento acquisto < cambio USD/EUR momento vendita

E IL MERCATO ITALIANO?

Il sistema economico italiano purtroppo è molto differente da quello americano, oltre ad essere molto più piccolo e con pochissime multinazionali di livello globale, ha anche moltissime aziende ad azionariato pubblico che non si prestano ad una crescita elevata e le aziende private sono piccole e generalmente gestite a livello familiare.

Tuttavia anche nel nostro mercato sono presenti titoli di aziende che ha portato ritorni interessanti per i propri azionisti (anche fino al 2000% in 10 anni): vedi migliori titoli italiani dell’ultimo decennio (clicca).

- Design